from 01.07.2011 until now Rostov-na-Donu, Rostov-on-Don, Russian Federation

Nal'chik, Nalchik, Russian Federation

The article reveals the main schemes of tax evasion. In accordance with the Criminal Code of the Russian Federation, the penalties for tax evasion are indicated. Measures are proposed to improve the situation in view of reducing tax revenues to the budgets of all levels

taxes and taxation, methods of evasion, types of taxes, sanctions, tax administration

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований[1]. Иначе, налог – это обязательный, безвозмездный платеж, уплачиваемый гражданами в целях финансового обеспечения государства.

Вопросы уплаты налогов затрагивают каждое юридическое и физическое лицо, имеющее доход или имущество, но не все налогоплательщики пополняют бюджет страны в полной мере. Так, в Уголовном Кодексе РФ предусмотрена ответственность за налоговые преступления по статьям 198, 199, 199.1, 199.2. В таблице 1 представлена их подробная характеристика.

Таблица 1– Ответственность за налоговые преступления в соответствии с УК РФ[2].

|

Статья |

Ответственность |

|

Статья 198 «Уклонение от уплаты налогов и (или) сборов с физического лица» |

Штраф в размере от ста тысяч до трехсот тысяч рублей; Принудительные работы на срок до одного года; Арест на срок до шести месяцев, либо лишение свободы на срок до одного года. |

|

Статья 199 «Уклонение от уплаты налогов и (или) сборов с организации»; |

Штраф в размере от ста тысяч до трехсот тысяч рублей; Принудительные работы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет; Арест на срок до шести месяцев |

|

Статья 199.1 «Неисполнение обязанностей налогового агента» |

Штраф в размере от ста тысяч до трехсот тысяч рублей; принудительные работы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового; Арест на срок до шести месяцев |

|

Статья 199.2 «Сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов и (или) сборов». |

Штраф в размере от двухсот тысяч до пятисот тысяч рублей; Принудительные работы на срок до трехлет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового; Лишение свободы на срок до трех лет с лишением права занимать определенные должности. |

В таблице 2 представлены данные налоговой статистики по пополнению консолидированного бюджета страны. В 2021 г. его доходность увеличилась на 120,4 %, а доходность акцизов упала на 14,3 % [3].

Таблица 2 –Поступления по видам налогов в консолидированный бюджет РФ за январь-апрель 2020-2021 гг.

|

Поступления по видам налогов в консолидированный бюджет РФ за январь-апрель 2020-2021 гг. |

|||

|

Виды налогов |

январь-апрель, млрд. руб. |

||

|

2020 |

2021 |

темп, % |

|

|

Налог на прибыль |

1703,5 |

1911,1 |

112,1 |

|

НДС |

1354,4 |

1834,6 |

135,5 |

|

НДФЛ |

1192,2 |

1366,7 |

114,6 |

|

Имущественные налоги |

407,5 |

460,6 |

113 |

|

Акцизы |

475,9 |

408,1 |

85,7 |

Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Несмотря на положительную ситуацию в целом, большое распространение получили законные и незаконные схемы ухода от налогообложения, построенные на несовершенстве налогового законодательства.

Для выявления таких схем можно:

– проводить мониторинг результатов финансово-хозяйственной деятельности;

– изучать данные налогового контроля и отчетности;

– анализировать и оценивать скрытую базу налогообложения;

– проводить налоговые проверки.

Причины уклонения от уплаты налога могут быть разными: экономические, политические, правовые, организационные. В академической среде особое внимание концентрируется на определённом ряде причин. Так уклонение от уплаты налогов связано с:

- Ухудшением финансового положения бизнеса;

- Общим снижением доходов населения;

- Наличием спорных моментов и недоработок в налоговом законодательстве и налоговой политике;

- Отсутствием стимулирующих условий для обеспечения конкурентоспособности.

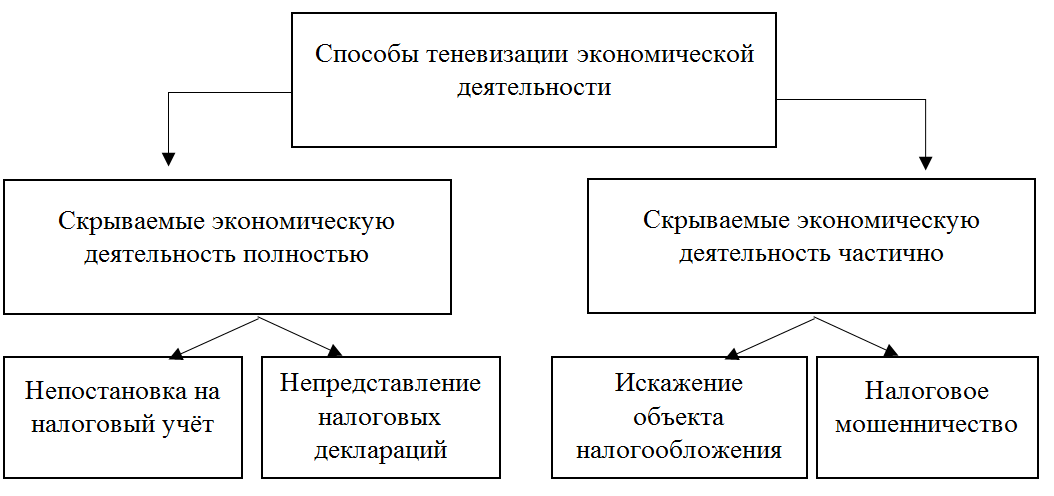

На рисунке 1 представлена тесная связь налоговой и экономической сфер.

Рисунок 1– Способы незаконной экономической деятельности[4]

В настоящее время принято выделять два основных вида налоговых уклонений.

- «Избежание налогообложения»

Смысл этой схемы заключается в законном уменьшении налогов за счет использования возможностей налогового законодательства, откладывании выплаты налогов на более поздние сроки, выборе более удобного порядка налогообложения.

- «Увиливание от уплаты налогов»[6]

В данной схеме налогоплательщик скрывает объекты налогообложения, незаконно и намеренно уклоняется от уплаты обязательного платежа. Присутствуют методы уменьшения налогооблагаемого дохода (кредиты, преувеличение вычетов).

Помимо основных видов налогового уклонения можно выделить еще несколько дополнительных:

- Оформление сотрудников организации как самозанятые.

- В данном случае, уволившийся сотрудник переходит на упрощенную систему налогообложения и приступает к прежней работе на условии договора подряда, самостоятельно выплачивая проценты от доходов.

- Сокрытие дохода (денежные поступления не отражаются в отчетности).

- Замена договоров.

- Замена части заработной платы компенсацией.

Наиболее известные мошеннические схемы по группам: дробление бизнеса, фиктивные сделки с однодневками, нерыночные цены.

Схему «дробления бизнеса» компании применяют только для экономии своих средств на налогах. Они сотрудничают с одними и теми же поставщиками и покупателями, владеют общим имуществом и взаимозависимы.

Для выявления данной схемы налоговики составляют информацию об учредителях, проверяют информацию о перемещении товаров между складами, сравнивают деятельность каждой компании между собой, по выпискам из банка сравнивают поставщиков и покупателей.

Схема «фиктивные сделки с однодневками» применяется для снижения налога на прибыль и НДС. Ее характерные признаки: не появление сотрудников подрядчика на работе, недостаток товаров на складе по итогам инвентаризации, нехватка складов для хранения продукции, указанной в документации.

Для выявления данной схемы налоговый инспектор может сравнить вес товаров, указанный в товаросопроводительных документах, с грузоподъемностью автомобиля, провести инвентаризацию и проверить адрес отгрузки товаров.

Для снижения НДС и налога на прибыль недобросовестные налогоплательщики могут использовать такую схему как «нерыночные цены». В данном случае цена сделки между взаимозависимыми компаниями будет отличаться от рыночной.

Для выявления нарушений налоговику достаточно запросить документы по сделке и сравнить их с ценами на рынке.

Если говорить о факторах уклонения от налогов, то к ним можно отнести: экономические, политические, моральные, правовые, организационно-технические.

Экономические факторы.

В связи с мировыми кризисами происходит снижение финансового положения как граждан, так и предприятий (спад производства, вывод капитала за границу).

К экономическому фактору, также следует отнести высокую налоговую нагрузку на налогоплательщика, что является особенностью налоговой системы государства. При уплате налоговых обязательств, может произойти снижение финансового положение налогоплательщика, в некоторых случаях, до критического, поэтому уклонение от налогообложения для данного налогоплательщика, рассматривается как единственный выход, для дальнейшего существования.

Уклонение от налогообложение является важнейшей причиной конкурентоспособности, так как нет законных возможностей обеспечения конкурентоспособности в рядах секторов ведения бизнеса.

Политические факторы.

Данный фактор связан с регулирующей функцией налогов, так как государство управляя финансовыми потоками, полученных от налоговых поступлений, проводит разную социально-экономическую политику. Граждане, предприятия против которых направленна такая политика, оказывают определенное противодействие государству, посредством ухода от налогообложения.

Когда налоговые поступления начинают использоваться государством не только для выполнения своих функций, покрытия своих расходов, но и как инструмент по реализации социально-направленной политики, программ. Государство может использовать налоговые поступлений, как средство той или иной социально-экономической политики, с целью подавления какого-либо класса, который в свою очередь не является властвующим. В данном случае, уклонение от налогообложение выступает как форма противодействия, сопротивления такому подавлению со стороны государства.

При реализации государственной экономической политики, использование налогов как средством данной политики, проявляется в повышении налогов на определенные отрасли производства, где по мнению государства, необходимо снизить удельный вес отрасли в экономике, или же наоборот, снижают налогообложение слаборазвитых или более перспективных отраслей производства с целью их быстрейшего и большего развития. В данном случае, где происходит повышение налогообложения, организации пытаются сокрыть свои налоги. Цель данного уклонения – сохранения отрасли или компании в целом, протест действиям государства, или же просто корыстные действия, для нанесения ущерба экономики страны.

Моральные факторы. Данные факторы еще можно назвать нравственно-психологическими, они вызываются не только характером налогового законодательства, но и налоговой системой государства в целом. Выделим следующие причины: отрицательное отношение к государственной налоговой системе, крайне низкий уровень налоговой культуры, корысть.

Правовые факторы.

Здесь выделяется несовершенство и нестабильность налогового законодательства. Налоговый кодекс, главы об отдельных видах налогов, налоговое законодательство в значительной мере структурированно, но в нем все еще существуют значительное количество пробелов и отсылочных норм, которые в значительной степени затрудняют использование правовым норм гражданами, но также предоставляют возможность злоупотребления этим самым правом.

Также дополнительные трудности образовывают постоянно вносимые в налоговое законодательно изменения. Устойчивое ожидание увеличение ставок налогов, принуждает граждан и предприятия заранее занижать объем налоговых обязательств.

Организационно-технические факторы.

Здесь выделяются недостатки во взаимодействии между органами налогового контроля, другими органами контроля и органами правопорядка.

Также необходимо отнести несовершенства процессуального законодательства, которые обуславливаются несогласованностью действий органов предварительных следственных действий и арбитражных судов.

В целом, одним из условий налоговых преступлений является не результативность налогового контроля. В наведении порядка в сфере налогообложения физических лиц многие государства видят резервы повышения доходов бюджета и налоговой дисциплины.

С целью снижения криминогенного влияния на сферу налогообложения физических лиц, необходимо изменение налогового законодательства России по следующим направлениям:

– необходимо внесение изменений в налоговое законодательство Российской Федерации с целью закрепления критериев, позволяющих отличить налоговое планирование от уклонения от уплаты налога;

– в основе такого разграничения должно стать положение о неправомерности сделки, если ее единственной экономической целью является уменьшение налоговых обязательств.

В связи с имеющейся тенденцией снижения налоговых поступлений в бюджеты всех уровней вследствие применения недобросовестными налогоплательщиками различных схем уклонения от налогообложения одним из основных направлений налоговой политики государства будет являться качественное улучшение налогового администрирования.

1. Tax Code of the Russian Federation (Tax Code of the Russian Federation) [Electronic resource]. –URL: http://www.consultant.ru/document/cons_doc_LAW_19671/

2. Bolataeva, A.A. The tax system of the Russian Federation: topical problems and ways to improve the modern tax system // Scientific Izvestia. –2020. –№ 6. –C. 41-45.

3. Zotikov, N.Z. The tax system of Russia: problems and prospects // Internet-journal Naukovedenie. –2019. -T. 9. –№ 3. –C. 76.

4. Izvarina N.Yu., Kwon NS The value of tax risk management in the company's risk management system // Scientific Dialogue: Young Scientist. Sat. scientific tr., according to mater. XIV int. scientific-practical conf. February 22, 2018 - Ed. TsNK MOAN. - 2018 .-- S. 38-41.

5. Khudyakov, A.I., Brodsky, G.M. Fundamentals of taxation: Textbook. allowance. SPb .: European House, 2020 .-- 432 p.

6. Economic news portal [Electronic resource]. - URL: https://nalog-nalog.ru/spravochnaya_informaciya/izmeneniya-v-nalogovom-zakonodatelstve-s-2021-goda/.

7. Aguzarova F.S. Russian tax system: concept, problems and prospects // Taxes and Taxation. - 2018; [Electronic resource]: URL: http://www.nbpublish.com/library_get_pdf.php?id=31569

8. Artsuev A.M. Problems of the tax system of the Russian Federation and ways of its improvement / A.M. Artsuev, M.E. Bashybuyuk, A.V. Barnavsky // E-Scio. - 2020. [Electronic resource]. - URL: http://e-scio.ru/wp-content/uploads/2017/04/%D0%A1%D1%82%D0%B0%D1%82%D1%8C%D1%8F-1. pdf

9. Lapin A.V. Tax control in the emerging unified system of state and municipal control (supervision) in the Russian Federation // Taxes and Finance. - 2018. [Electronic resource]. –Access mode: http://cyberleninka.ru/article/n/nalogovyy-kontrol-v-formiruyuscheysya-edinoy-sisteme-gosudarstvennogo-i-munitsipalnog

10. Tereshchenko E.Yu. Directions of increasing the efficiency of functioning of the bodies of the Federal Tax Service / E.Yu. Tereshchenko, E.N. Denisenko // New Science: Problems and Prospects. - 2020 .– [Electronic resource]. - Access mode: https://www.klex.ru/2rh

11. Strabykina, Yu.S., Konkina, A.V., Korotaeva, O.A. Tax on "luxury": development trends and alternatives [Text] // Sat. Art. by mat. XXXIX int. stud. scientific-practical conf. No. 3 (39). 2018 .-- 74-79 p.

12. Khudyakov, A.I., Brodsky, G.M. Fundamentals of taxation [Text]: Textbook. allowance. SPb .: European House, 2019 .-- 432 p.

13. Sharokhina, S.V. Principles of the rule of law that determine the tax system of the country [Text] // Actual problems of the humanities and socio-economic sciences. 2017.Vol. 6.No. 11 (11). 122-125 p.

14. Tax Code of the Russian Federation. Part one of 07/31/1998 No. 146-FZ (as revised on 04/20/2021) - [Electronic resource]. - URL: https: //docs.cntd.ru/document / 901714421

15. Tax Code of the Russian Federation. Part two of 08/05/2000 No. 117-FZ (revised on 07/02/2021) - [Electronic resource] –URL: https: //legalacts.ru/kodeks/NK-RF-chast-2/

16. Evseeva IV Actual problems and ways of improving the tax system of the Russian Federation / IV Evseeva, MR Mirzoev // Bulletin of the Moscow University of Finance and Law. Series: Economics and Business. - 2019.– No. 2.– P. 16-21. - URL: https: //cyberleninka.ru/article/n/aktualnye-problemy-i-puti-sovershenstvovaniya-nalogovoy-sistemy-rossiyskoy-federatsii/viewer

17. Zhidyaeva E.S. Problematic aspects of tax policy in the conditions of modern Russia / E.S. Zhidyaeva, G.A. Bagyan // Natural and Humanitarian Research .– 2021.– No. 33 (1) .– P. 111-114.– URL: https://cyberleninka.ru/article/n/problemnye-storony- nalogovoy-politiki-v-usloviyah-sovremennoy-rossii-1 / viewer

18. Panskov VG Taxes and taxation: textbook and workshop for secondary vocational education / VG Panskov / - 6th ed., Revised. and add. - Moscow: Yurayt Publishing House, 2019.– 436 p.

19. Stolbun D.M. Tax system of the Russian Federation: necessary changes for the growth of the Russian economy // E-Scio. Series: Economics and Business. - 2020. - URL: https: //cyberleninka.ru/article/n/nalogovaya-sistema-rossiyskoy-federatsii-neobhodimye-izmeneniya-dlya-rosta-rossiyskoy-eknomiki/viewer

20. Anisimova A.A. Methods for improving digital tax services in modern practice of tax administration // Taxes and Taxation. –2021. –№ 1. –C. 71-80.

21. Izvarina N.Yu., Klimina K.V., Ganzha A.I.Ensuring the financial security of the state in the context of the economic crisis // Economy and business: theory and practice. - 2021. - No. 6-1 (76). - S. 110-113.

22. Izvarina N.Yu. Improvement of tax administration at the present stage of development of the tax system // Construction - 2015: Modern problems of construction: materials of the international. scientific-practical Conf., May 16-17, 2015 / Growth. state builds. un-t. - Rostov n / a .: RSSU, 2015 .-- S. 104-106

23. Usenko AM, Grigoryan G.S. The role of tax administration in the formation of tax revenues // Economic and humanitarian sciences. 2020. –No. 9 (344). -WITH. 64-69.

24. Eremenko V.A., Shumilin P.E., Pudeyan L.O. Tax accounting and reporting / V.A. Eremenko, P.E. Shumilin, L.O. Pudeyan / Rostov State University of Economics. Rostov-on-Don, 2019. Volume Part 1 Income tax

25. Shumilina, V. E. Taxes as a factor of economic and financial security / V. E. Shumilina, A. A. Roshchupkina //: Mathematics in Economics, Rostov-on-Don, November 12 - 27 2018. - Melbourne: AUS PUBLISHERS, 2018 .-- S. 43-50. - DOI 10.26526 / conferencearticle_5c24b1cf28fc52.31439246.

26. Shumilina, V. E. Tax crimes as part of financial crimes and the fight against them / V. E. Shumilina, M. V. Neshta, E. V. Konopleva // Science and World. - 2019. - No. 1. - P. 1-5.

27. Shumilin P.E., Sushkova T.V., Gunko D.N. The role of taxes in the formation of budget revenues of the Russian Federation / P.E. Shumilin, T.V. Sushkova, D.N. Gun'ko // Mathematics in Economics. Melbourne, 2018.S. 26-33.

28. Shumilin P.E., Lukyanova Yu.S., Morenova M.S. Actual problems of taxation in Russia / P.E. Shumilin, Yu.S. Lukyanova, M. S. Morenova // Science and World. 2018.No. 1.P. 6-10.

29. Federal Law "On the Development of Small and Medium Business in the Russian Federation" dated 24.07.2007 N 209-FZ (last edition).

30. "Tax Code of the Russian Federation (Part One)" dated July 31, 1998 N 146-FZ (as amended on February 17, 2021).

31. Bazhenov Yu.K., Bazhenov A.Yu. Small business. - M .: Infra-M, 2015 .-- 413 p.

32. Marshavina L.Ya., Tchaikovskaya L.A. Taxes and taxation: textbook. - M .: Yurayt, 2016 .-- 503 p.

33. Lykova LN Taxes and taxation: textbook and workshop. - M .: Yurayt, 2015 .-- 353 p.

34. Panskov V. G. Taxes and taxation: textbook and workshop. - M .: Yurayt, 2016 .-- 382 p.

35. "Tax Code of the Russian Federation (part one)" dated July 31, 1998 N 146-FZ (as amended on 04/20/2021) (as amended and supplemented, entered into force on 07/01/2021) [Electronic resource].

36. N. N. Bykova Classification of forms and methods of tax control in the Russian Federation // Karelian Scientific Journal, 2019.

37. Gracheva E.Yu., Ivlieva M.F., Sokolova E.D. Tax law: Textbook / E.Yu. Gracheva, M.F. Ivlieva, E. D. Sokolov. - M .: Jurist, 2018 .-- 223 p.

38. Kozyrin, A. N. Tax law [Text]: textbook for undergraduate / A. N. Kozyrin; Nat. issled. University Higher School of Economics. - M .: Ed. House of the Higher School of Economics, 2021. - p. 487.

39. Farikova E.A. Forms of tax control under modern Russian legislation // Modern Scientific Thought, 2019.

40. Tsindeliani I.A., Batyaeva A.R., Burova A.S. Tax Law // Ivan Kushnir Institute of Economics and Law, 2019.

41. Shadurskaya M.M. Taxes and taxation [Text]: textbook / [M. M. Shadurskaya, E. A. Smorodina, T. V. Bakunova and others]; Ministry of Science and Higher education Ros. Federation, Ural. state econom. un-t. - 2nd ed., Rev. and add. - Yekaterinburg: [Publishing house Ural. state econom. University], 2019. - 216 p.

42. Shchebelev A. V. The main objectives of the on-site tax audit // Moscow Scientific Journal, 2019.

43. Yavdokhin ML Tasks to achieve the goals of tax control. - Irkutsk: IrGUPS, 2020.

44. Yaganov A.E. Objectives of desk audits. - M.: Taxes, 2019. - p. 2.

45. Official site of the federal tax service [Electronic resource] .URL: https: //www.nalog.ru/rn77/taxation/reference_work/desk_audits/.

46. "Tax Code of the Russian Federation (Part One)" dated July 31, 1998 N 146-FZ (as amended on 04/20/2021) (as amended and supplemented, entered into force on 07/01/2021) [Electronic resource].

47. "The Criminal Code of the Russian Federation" dated 13.06.1996 N 63-FZ (as amended on 11.06.2021) [Electronic resource].

48. Tax statistics [Electronic resource] URL: https: //analytic.nalog.ru/portal/index.ru-RU.htm

49. Zharova EN Tax evasion: reasons, scale of manifestation and methods of counteraction [Text] / EN Zharova, MF Zheltova // Young scientist. - 2013. - No. 6. - S. 336-339.

50. Nikitina NV The problem of tax evasion in modern Russia // Branch of the NOU VPO "Moscow Institute of Public Administration and Law" [Electronic resource] URL: nikitina_n_v_problema_ukloneniya_ot_nalogov_v_sovremennoy_rossii.pdf

51. Ordynskaya E. V. Basic methodological approaches to the formation of information resources designed to identify schemes for tax evasion // All-Russian State Tax Academy of the Ministry of Finance of the Russian Federation - 2010.– No. 5.

52. Anufrieva, Elena Control of tax evasion / Elena Anufrieva. - M .: LAP Lambert Academy Publishing, 2018 .-- 144 p.

53. Kirsanov, A.Yu. Smuggling and customs evasion. Grif UMC "Professional textbook" / A.Yu. Kirsanov. - M .: ELIT, 2018 .-- 140 p.

54. Novoselov, Konstantin Viktorovich Income tax. Guidelines for the formation of the tax base, the calculation and payment of tax. Study guide / Novoselov Konstantin Viktorovich. - M .: IC Group, 2017 .-- 86 p.

55. Novoselov, Konstantin Viktorovich Income tax. Guidelines for the formation of the tax base, the calculation and payment of tax. Study guide / Novoselov Konstantin Viktorovich. - M .: IC Group, 2017 .-- 98 p.

56. Skoblikov, P.A. Malicious evasion of accounts payable: practice and theory of counteraction / P.A. Skoblikov. - M .: Norma, 2017 .-- 67 p.

57. Soloviev, IN Protection of the financial interests of the state. Counteraction to one-day firms and tax evasion / I.N. Soloviev. - M .: Prospect, 2017 .-- 184 p.

58. Soloviev, I.N. Protecting the financial interests of the state. Counteraction by fly-by-night firms and tax evasion. Textbook / I.N. Soloviev. - M .: Prospect, 2017 .-- 98 p.

59. Federal Law of 13.06.1996 N 63-FZ "Illegal access to computer information" // ATP ConsultantPlus

60. Relevant Cyber Threats: Results of 2020. - Text: electronic // https://www.ptsecurity.com: [site]. - URL: https://www.ptsecurity.com/ru-ru/research/analytics/cybersecurity-threatscape-2020/ (date accessed: 05/29/2021).

61. Esakov, GA TAX CRIMES. CURRENT PROBLEMS IN THE LIGHT OF THE NEW RULES OF THE PLENUM OF THE SUPREME COURT OF THE RUSSIAN FEDERATION / GA Esakov. - Text: direct // National Research University. - Moscow: Scientific book, 2020 .-- P. 3-4.

62. Russian, A. Yu. Monetary factor in the system of economic security of Russia: monograph. / A.Yu. Russians. - M .: Scientific book, 2021 .-- 208 p.

63. Senchagov, V.K. Innovative transformations as an imperative of sustainable development and economic security of Russia / V.K. Senchagov. - M .: Ankil, 2020 .-- 135 p.

64. Posypayko, Natalia Banking system as a factor of the country's economic security / Natalia Posypayko. - M .: LAPLambert Academy Publishing, 2014 .-- 148 p.

65. Taxes and taxation. Textbook. - M .: Yurayt, 2014 .-- 504 s

66. The Criminal Code of the Russian Federation of 13.06.1996 N 63-FZ (as amended on 24.02.2021) // Collected Legislation of the Russian Federation of June 17, 1996 No.

67. Tax Code of the Russian Federation (Tax Code of the Russian Federation) of July 31, 1998 N 146-FZ (as amended on 02.17.2021) // Russian newspaper of August 6, 1998 N 148-149.

68. Decree of the President of the Republic of Belarus dated January 19, 2016 No. 14 "On measures to prevent illegal minimization of tax amounts." [Electronic resource]. - Access mode: https://yandexwebcache.net.

69. Matskevich I.M. Organized Economic Crime / I.M. Matskevich // Monitoring of law enforcement, 2016. - №1 (18). - S. 4.